与华熙生物亦敌亦友昊海生科专注买买买持续竞争力待考

本篇文章1910字,读完约5分钟

2012年,由于与华西生物的竞争及其上下游合作,浩海柯胜失去了创业板的上市资格。同时,其主要透明质酸产品的销售增长率和产品单价都有所下降

《投资时报》研究员陈一波表示

总部位于上海的浩海生物科技(6826.hk,以下简称浩海柯胜)曾于2012年放弃创业板上市,原因是其与劲敌华西生物的竞争及其上下游合作。这间接促成了该公司2015年在香港交易所上市,尽管其最新市值不到80亿港元。

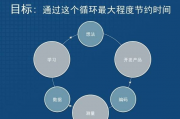

然而,在科创控股空诞生的地方,它并没有像华西生物那样选择私有化,而是直接以H+A的形式专注于科创控股。目前市场上对于是否留有足够的人手以防万一,或者未来是否要在资本市场上取得进展,存在着不同的意见。然而,这一次,浩海生科似乎没有吸取七年前的教训,它仍然与华西生物混乱。

还有更多要担心的。数据显示,从外向并购一路起步的浩海柯胜,起初并没有明确的主营业务。在装饰其耀眼的资产窗口时,买买买包括商誉在内的隐患吗?我们能否在这方面拥有长期和可持续的竞争力?所有这些都值得关注。

此外,在医疗和美容业务部门,这是该公司的主要利润,当销售收入增加和产品价格有不同程度的下降,该公司的首次公开募股,以科学和技术委员会主要是扩大这种生产能力。未来,如何大幅提高公司在医药和美容领域的业绩,是投资者的另一个疑问。

外界也注意到,浩海柯胜目前拥有丰富的货币资金,上市融资的紧迫性不明显。

最近,《投资时报》就潜在投资者普遍关注的问题向柯胜浩海发出了电子邮件沟通提纲,但截至发稿时尚未收到回复。

华西的生物敌人和朋友很难区分

数据显示,浩海柯胜主要从事透明质酸原料及系列终端产品的研发、生产和销售,并与号称全球最大的透明质酸生产商华西生物有竞争关系。不久前,华西生物还宣布有意在科技板块上市。

根据浩海柯胜的ipo招股说明书,华西生物也出现在浩海柯胜2018年五大供应商名单中。

事实上,与华西生物的复杂关系阻碍了浩海柯胜2012年在创业板上市的进程。当时监管部门认为,透明质酸钠产品生产中使用的主要原料透明质酸精粉和粗粉是从报告期内唯一的供应商山东富瑞达生物医药有限公司购买的,而后者是其医用透明质酸钠产品的主要竞争对手。

根据公开信息,这个竞争对手以前的名字是华西生物。

从监管角度看,浩海柯胜从竞争对手处采购主要原材料可能对其可持续盈利能力产生重大不利影响。现在看来,这种影响还没有消除。

然而,浩海在2012年创业板有限失败的另一个原因是以不同的价格转让其在盛胜生物的股份。然而,对于是否存在重大所有权争议以及是否存在应披露但未披露的利益安排,该公司并未向监管机构做出全面、可信的解释。

浩海股份有限公司在之前的招股说明书中提到,2007年10月15日,公司委托浩海化工以4495.69万元的交易对价收购上海雷云山医药西区有限公司持有的盛生生物60%的股权。然而,在2008年1月10日工商变更登记后披露的股权结构中,生生生物的最大股东浩海化学出资1254万元。

2007年12月27日,浩海股份有限公司收购了彭剑等九名自然人持有的盛胜生物25%的股权。双方约定的交易对价为每1元出资对应的转让价格1.2元。

2007年12月29日,浩海有限公司与上海奇胜生物材料技术研究所有限公司达成协议,以376.2万元的交易对价收购其在奇胜生物15%的股权,交易单价也为1.2元。

中国证监会官方网站称,上述2007年12月从上海奇胜生物材料技术研究院有限公司和彭剑等9个自然人处获得的奇胜生物40%股权的单价为1.2元,明显低于上述2007年10月昊海化工获得的奇胜生物60%股权的单价(3.58元),甚至低于其转让时40%股权的账面价值(2.5元)。

此外,2007年12月27日该交易对手方的3名股东已经成为浩海的有限股东,其余6名自然人股东和2007年12月29日该交易对手方上海奇胜生物科技研究院有限公司不再持有浩海的有限股份。

值得注意的是,上述盛生生物于2009年至2011年及2012年上半年贡献了浩海有限公司超过一半的净利润。当时,证监会还提到,浩海有限公司在报告期内的经营业绩主要来自其取得的胜利。

收购的四大业务领域

在完成对盛胜生物的收购后,公司开始在M&A的道路上越走越远,并通过不断收购外部资产进行扩张,这成为浩海柯胜的一个标签。

柯胜浩海在科技板块ipo招股说明书中表示,十年来,公司完成了以医用透明质酸钠/透明质酸钠和医用壳聚糖为代表的可吸收生物医用材料的产业重组,实现了创新型基因工程药物重组人表皮生长因子的产业化。

从2007年至今,浩海柯胜已先后推出了盛胜生物、建华生物、利康瑞、河南宇宙、艾伦、深圳新产业、珠海依格、康塔玛、中海等品牌。事实上,正是通过这种外延式的发展方式,浩海柯胜逐步建立了四大业务板块:医疗美容、眼科、骨科、抗粘连和止血,这些都是透明质酸可以使用的地方。

特别是,浩海有限公司在2007年成立之初只是一家空壳公司。濠海股份有限公司在创业板首次公开发行招股说明书中也提到,濠海化工之所以应作为受托方以预付款的形式接管盛生生物60%的股权,是因为濠海股份有限公司当时的注册资本尚未全部认购到位,不符合上海联合产权交易所对股权受让方的要求。

此外,在上述浩海有限公司从9名自然人手中收购盛胜生物25%股权的交易中,浩海有限公司支付了当时的交易对价人民币627万元,该交易对价也由实际控制人姜伟代表浩海有限公司支付。

一个现实的问题立刻出现了,逐渐具备上市实力的浩海柯胜,在公司本身没有实际业务甚至没有足够资金的情况下,还能走多远?它可靠且可持续吗?

事实上,在之前的招股说明书中,浩海有限公司也提到,收购后公司有进一步发挥整合效应的风险。

浩海柯胜还在公开信息中提到,深圳新业是lenstec人工晶状体产品在中国的独家经销商,深圳新业是其2017年和2018年最大的供应商,深圳新业也是通过并购获得的子公司。如果伦泰克终止与深圳新产业的合作,公司可能无法在短时间内找到替代伦泰克的供应商,这可能会对其业绩产生不利影响。

医用美容板能长多长时间?

在浩海生物科技目前的四大业务中,眼科、整形外科和伤口护理对主要业务收入贡献最大。数据显示,2018年收入为15.5亿元,净利润为4.15亿元,其中眼科收入为6.72亿元,整形外科和伤口护理收入为3.37亿元。

行业分析人士认为,目前,医疗美容行业的竞争日益激烈,一些医疗美容产品甚至降价销售。提高竞争力和保持高业绩增长可能是该公司迫切需要面对的挑战。

柯胜浩海科技董事会的ipo招股说明书也显示,2017年透明质酸产品的销售收入同比增长33.60%,但由于国内医疗和美容市场竞争加剧,2018年透明质酸产品的同比增长已降至6.24%。同时,透明质酸产品的平均售价也下降了。

作为公司医疗和美容领域的另一个分支,用于伤口修复的外用重组人表皮生长因子产品,虽然该产品于2017年被列入医疗保险目录,导致2017年和2018年的销量和销售收入增加,但该产品的平均销售价格却有所下降。

浩海柯胜申请在科技板块上市,计划募集14.8亿元,主要用于上海浩海柯胜国际医药R&D及产业化项目。本项目主要产品有医用透明质酸钠(透明质酸)系列和外用重组人表皮生长因子等。

可见,面对销售收入的缓慢增长,浩海柯胜的ipo计划仍然是扩大一些产品的生产能力,包括整形手术和伤口护理产品。

不过,浩海柯胜也提到,未来将围绕现有的四大业务领域,开发和拓展有针对性的新产品和现有产品的新规格、新指标,推动相关领域的产业升级和进口替代。中短期内,将研发第三代透明质酸产品。

标题:与华熙生物亦敌亦友昊海生科专注买买买持续竞争力待考

地址:http://www.huangxiaobo.org/hqxw/123887.html

免责声明:环球商业信息网为互联网金融垂直领域下的创投、基金、众筹等项目提供信息资讯服务,本站更新的内容来自于网络,不为其真实性负责,只为传播网络信息为目的,非商业用途,如有异议请及时联系btr2031@163.com,环球商业信息网的编辑将予以删除。